Una reforma de pensiones que busque una tasa de reemplazo de 100% para los jubilados es inviable, implica un retroceso y apretará aún más los presupuestos futuros, señalan analistas económicos, ante la propuesta anunciada por el presidente Andrés Manuel López Obrador . Sin embargo, otros apuntan algunas vías para lograr la meta de que los trabajadores mejoren su ahorro para el retiro.

El presidente López Obrador informó que el próximo 5 de febrero, cuando se conmemorarán 106 años de la promulgación de la Constitución Política, presentará un paquete de reformas constitucionales, entre las que se incluye la propuesta para reformar el sistema de pensiones .

Las voces que coinciden que no es posible tener una tasa de reemplazo de 100% aseguran que no es fiscalmente viable. Otros consideran que la reforma representaría un retroceso de 25 años.

Hay quien afirma que lo que el presidente busca, más allá de la aprobación, o no, de la reforma, es dominar la agenda en la primera mitad del año, es decir, durante el proceso electoral.

Revertir la Reforma de Pensiones de 1997, permitirá una jubilación digna para trabajadores mexicanos.

Recibirán el 100% de su salario al momento del retiro, a diferencia del 50% que reciben actualmente.

Bienestar con justicia para todos. pic.twitter.com/PaueKJXXsI

— Gobierno de México (@GobiernoMX) January 10, 2024

Quienes han dicho que sí es posible alcanzar la meta que propone López Obrador, apuntan a que se tiene que ser cuidadoso con las finanzas públicas y señalan algunas vías a través de las cuales sería posible que los trabajadores mejoren su ahorro para el retiro.

Para este año casi una cuarta parte del presupuesto federal (23%) será para el pago de pensiones: 1.99 billones de pesos.

Entre enero y noviembre de 2023, 17 centavos de cada peso se fueron a las pensiones, comentó Víctor Ceja, economista en jefe de Valores Mexicanos (Valmex).

¿Cómo aumentar el monto de las pensiones?

El 7 de enero, desde Agua Blanca, Veracruz, el presidente López Obrador anunció que presentará una iniciativa de reforma para mejorar el ingreso de los trabajadores al momento del retiro.

Lograr esta reforma es posible, pero requiere de cambios en diversas áreas para que pueda ser viable, sin descuidar el equilibrio fiscal para no presionar (más) las finanzas públicas.

Entre la información que se ha dado a conocer sobre este tema, es que el gobierno federal pondrá una parte “considerable” para el ahorro para el retiro de los trabajadores, así lo aseguró López Obrador en la conferencia mañanera.

Para lograr una tasa de reemplazo de 100% se requiere aportar el 25% del salario durante un periodo prolongado, comentó Ceja.

Ahora que el gobierno federal ha dicho que no se dejará a los empleadores la tarea de aumentar las aportaciones para el retiro, analistas consultados por Expansión señalan algunas puntos con los que se puede obtener más ingresos y, con ello, mejorar las pensiones.

El primer rubro con el que se pueden obtener más ingresos tiene que ver con una reforma fiscal que abarque tres puntos: el impuesto predial, un impuesto sobre la renta (ISR) más progresivo y cambiar el IVA de tasa cero a exenta, explicó Ceja.

Fomentar el ahorro voluntario y la formalidad. Es importante hacer que los trabajadores sean corresponsables de su ahorro para el retiro, que no dejen su futuro al gobierno o a las empresas.

El ahorro para el retiro está relacionada con la condición laboral de las personas, explicó Sofía Ramírez, directora de ‘México, ¿cómo vamos?’, siendo los empleados en esquemas formales los que más ahorran para el retiro, con un 88.9%, contra un 35.7% de quien labora en la informalidad.

En México, alrededor del 55% de la población económicamente activa labora en la informalidad.

Actualmente hay diversas modalidades de empleo, por lo que también se debe trabajar en mecanismos ágiles, fáciles de operar y amigables para que cualquier trabajador ahorre para su retiro, agregó Ramírez al tiempo de subrayar que, durante la vida laboral, una persona entra y sale constantemente de la formalidad.

Hay una tercera vía para aumentar el monto total que ahorran los trabajadores para su retiro sin que el gobierno o la iniciativa privada tengan que hacer el gasto: flexibilizar los regímenes de inversión de las Afores.

Por ejemplo, las Afores no pueden invertir más de 20% de sus recursos en valores extranjeros -como el S&P 500 de Estados Unidos-, tampoco pueden poner más de 60% en renta variable. “Hay bastantes restricciones y podría haber una forma de quitarlas. Ese impacto en el rendimiento esperado de los trabajadores podría ser algo no menor”, comentó Leonardo Castillo, director de productos para el retiro de Fintual.

Antes de la reforma de pensiones, la pensión que reciben los jubilados equivale al 48% de su último salario; con la reforma el porcentaje llegará a 72%, de acuerdo con datos de la Comisión Nacional de Ahorro para el Retiro (Consar).

Hay que tener en mente que el 15% de aportaciones para el retiro se alcanzará hasta el año 2030, por lo que los trabajadores que tendrán la tasa de reemplazo de 72% serán los que empiecen a laborar dentro de seis años.

Un estándar internacional deseable para la tasa de reemplazo es de entre 70% y 80%. Esto es lo que la OCDE recomienda a sus países miembros.

Cuando se hizo el cambio de la Ley 73 a la Ley 97 se esperaba que la densidad de cotización -el tiempo que se trabaja en el sistema formal durante la vida laboral- sería de 80%, es decir, 32 años de los 40 activos de un trabajador. Sin embargo, el porcentaje está más cercano al 50% que al estimado originalmente, señaló Castillo, de Fintual.

A decir de Carlos Serrano, economista en jefe de BBVA, «una tasa de reemplazo de 100% a toda la población fiscalmente no es viable, no ocurre en otros lugares del mundo», dijo al tiempo de apuntar que lo que se necesita eran mayores contribuciones, situación que se resolvió con la reforma de 2020.

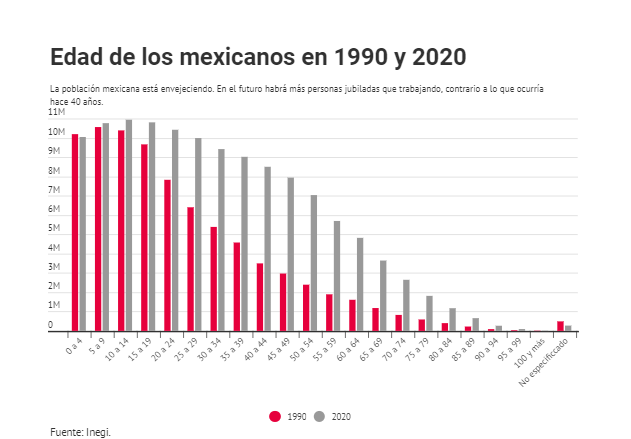

Otro problema que se tendrá en el futuro es el bono poblacional. Los mexicanos están envejeciendo. Cuando la generación actual se retire, será la mayoría de la población total del país, contrario a lo que ocurría hace 40 años, recordó Iván Franco, fundador de la consultora Triplethree International.

No se puede apostar a un fondo solidario en el cual los que se incorporan a la vida laboral sostengan las pensiones de los que salen, simplemente porque las proporciones de los adultos mayores que demandan una pensión y la de los jóvenes que se incorporan hoy lo hace imposible, y este efecto se acentúa de forma natural con el paso del tiempo, comentó Rolando Silva, vicepresidente fiscal del Instituto Mexicano de Contadores Públicos (IMCP).

“La propuesta implica regresar a un esquema de beneficio definido representa un retroceso de 25 años y pone en riesgo los logros alcanzados”, dijo Orlando Corona, del Instituto Mexicano de Ejecutivos de Finanzas (IMEF).

Según datos de la OCDE, agregó Corona, el esquema de beneficio definido que aplicó en México hasta mediados de los años 90 llegó a representar un déficit actual de hasta 128% del PIB, incluyendo trabajadores del IMSS y empresas como Pemex y CFE.

Es importante tener en cuenta que este es un año electoral, escribió el analista político Antonio Ocaranza, director de OCA Reputación, quien señaló que cuando se presente la iniciativa de reforma lo que menos va a importar es si se aprueba o no. » El objetivo es mantener la atención del electorado en temas que tienen impacto en sus bolsillos y su beneficio personal. Ha escogido un paquete de reformas sobre temas cruciales que tocan el ingreso de un amplio espectro de los mexicanos en el momento en que tienen que elegir a un nuevo presidente», señaló.

Cuidado

Así como hay aspectos que se pueden mejorar para que los trabajadores reciban un monto mayor cuando se retiren, también hay aspectos que se deben cuidar para garantizar la viabilidad de la reforma.

Un aspecto que no puede pasar es echar atrás la reforma de 1997, es decir, se tiene que mantener el sistema de las Afores.

Al respecto, el presidente López Obrador ha dicho que el esquema actual no se va a tocar.

“Eso es muy importante porque dice que el modelo operativo se va a mantener. No se está hablando de desaparecer a las Afores”, comentó Guillermo Zamarripa, presidente de la Asociación Mexicana de Administradoras de Fondos para el Retiro (Amafore).

Tampoco sería deseable que haya una administración federal de las Afores, pues esto abriría la puerta para que se diga a una u otra administradora de fondos que invierta en productos gubernamentales, comentó Ceja, de Valmex.

Al cierre de 2023, las Afore registraron un monto de 5 billones 975,547 millones de pesos, lo que representa el 19.11% del PIB, según datos de la Comisión Nacional de Ahorro para el Retiro (Consar).

El gobierno también debe cuidar el equilibrio fiscal, pues aumentar más lo que ya se destina para pensiones apretaría aún más los presupuestos futuros.

Para cumplir con dichas obligaciones se tendrían que hacer recortes en rubros como salud o educación, siendo el primero en el que más gastan los pensionados, señaló el Instituto Mexicano de Ejecutivos de Finanzas (IMEF).

El gobierno tiene que lograr un equilibrio entre mejorar el ingreso de los pensionados y no poner en jaque las finanzas públicas, dijo Zamarripa.

López Obrador aseguró que el gobierno continuará aplicando la «austeridad republicana» para hacer las aportaciones para el ahorro para el retiro.

“La parte que nos corresponde a nosotros la vamos a obtener porque vamos a proponemos más austeridad republicana, porque empezamos con un plan de austeridad, nos ayudó mucho, pero pensamos que todavía podemos ahorrar más”, declaró el mandatario el pasado 18 de enero en Palacio Nacional.

Una forma de generar recursos de manera eficiente, señaló Corona del IMEF, puede ser a través del uso la cuota social que el gobierno destina al ahorro para el retiro de los trabajadores que ganan hasta cuatro UMAs.

“Esa cuota social, por efecto de los aumentos al salario mínimo, está prácticamente desapareciendo. Si ese recurso se utilizará para promover aportaciones voluntarias -que por cada peso que aporte el trabajador de manera voluntaria, el gobierno ponga una parte igual- el beneficio sería muy importante para las pensiones”, dijo Corona.

Expansión Política/ Dainzú Patiño y Luz Elena Marcos Méndez

Conéctate con Formato7:

COLUMNA SIN NOMBRE | Los grandes eventos que se vienen para Veracruz

Comentarios