Petróleos Mexicanos está acumulando millones de dólares en pagos atrasados a compañías petroleras, a medida que lucha por generar efectivo en medio de una vertiginosa deuda y ventas de crudo más débiles.

Si bien Pemex siempre ha tratado de estirar su efectivo retrasando pagos a los contratistas, personas con conocimiento de la situación dicen que ahora también está aplazando los reembolsos a algunas empresas asociadas en aras de posponer el gasto del escaso dinero. Algunas compañías petroleras privadas en México venden sus barriles a Pemex para mezclarlos con sus propios hidrocarburos para la exportación porque carecen de la infraestructura y la escala para vender el crudo por su cuenta, dijeron las personas, que declinaron ser identificadas.

La petrolera estatal mexicana debía aproximadamente USD 60 millones al 30 de abril por crudo y gas natural a la empresa egipcia Cheiron Petroleum Corp., y alrededor de USD 4 millones al 16 de abril a Hokchi Energy, una filial mexicana de la argentina Pan American Energy LLC, así como cantidades no reveladas a Wintershall Dea GmbH, según personas con conocimiento de la situación, y documentos de la compañía vistos por Bloomberg.

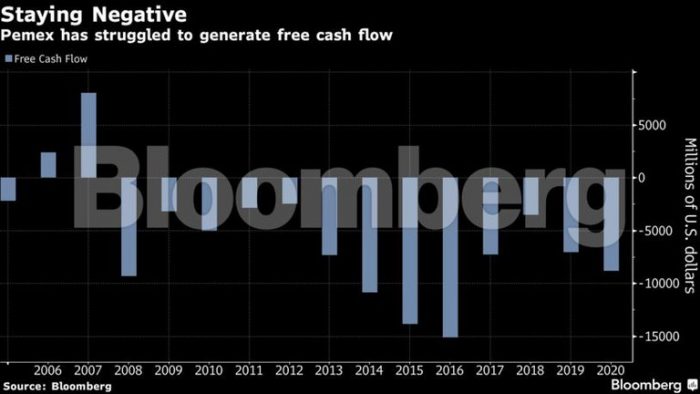

Los problemas de pago de Pemex resaltan el deterioro del estado de sus finanzas después de más de una década y media de caída de la producción debido a la subinversión. Ha tenido un flujo de caja libre negativo cada año desde 2007, según datos recopilados por Bloomberg, y ha acumulado USD 113,900 millones de deuda, mucho más que sus pares de tamaño similar o mayor.

Sin duda, los bonos de Pemex están subiendo en medio de una recuperación del mercado petrolero, lo que indica una creciente confianza en las finanzas de la compañía a medida que los precios del crudo aumentan. La estatal nunca ha incumplido su deuda. Si bien los pagos diferidos no son inusuales entre productores estatales en América Latina, retrasarse en el reembolso a los socios podría erosionar la confianza, lo que dificultaría aún más la recuperación del productor, dijo en una entrevista telefónica Francisco Monaldi, profesor de economía energética del Instituto Baker de Políticas Públicas de Rice University.

Representantes de Pemex no respondieron a múltiples solicitudes de comentarios por teléfono y correo electrónico. Cheiron no respondió a solicitudes de comentarios formuladas durante el mes sagrado del ramadán, cuando las horas laborales en Egipto son limitadas.

Pemex debía a Hokchi más de USD 4 millones al 16 de abril por exportaciones de petróleo y gas vendidas en diciembre y enero desde su campo con el mismo nombre, junto con lo adeudado desde mediados de marzo de este año, según documentos y personas familiarizadas con la situación.

Durante la vigencia de su contrato con Hokchi Energy, “Pemex ha realizado pagos correspondientes a los volúmenes de hidrocarburos entregados. Independientemente de cualquier retraso específico, la relación desarrollada con Pemex se enmarca dentro de los términos comerciales habituales”, dijo Hokchi en un comunicado. Hokchi no especificó si se habían realizado pagos para las exportaciones de diciembre y enero.

Un portavoz de Wintershall dijo que la compañía tiene una “asociación de confianza” con Pemex, refiriéndose a una empresa conjunta en el campo onshore de Ogarrio, y que se está trabajando para resolver el problema del pago. Wintershall es el operador del campo, con una participación del 50%.

El monto adeudado a Cheiron y Hokchi es pequeño en el contexto del negocio general de Pemex, y la compañía reportó USD 15,600 millones en ingresos ajustados en el primer trimestre. Aún así, algunas deudas se deben a Cheiron desde el año pasado, lo que significa que Pemex está incumpliendo sus acuerdos de comercialización de crudo de pagar facturas dentro de los 60 días posteriores a la venta, según las personas, y documentos de Cheiron y Pan American Energy vistos por Bloomberg.

“Ciertamente, esto es muy preocupante porque tales retrasos en los pagos eventualmente tendrán un impacto negativo tanto en las asociaciones como en la inversión en petróleo y la producción petrolera”, dijo Monaldi.

Aunque la pandemia golpeó a productores de petróleo de todo el mundo por el colapso de los precios del crudo, los problemas presupuestarios de Pemex llevan años en desarrollo. El covid-19 ha generado aún más presión sobre el balance de la compañía en medio de la caída de la demanda de combustible, las medidas de contención del virus y una campaña de austeridad del Gobierno. Los 16 años consecutivos de declives de producción de la compañía son inusuales para una empresa de su tamaño.

Pemex tuvo un flujo de caja libre negativo de USD 8,900 millones el año pasado, frente a los USD 7,000 millones negativos en 2019, según datos recopilados por Bloomberg. Moody’s Investors Service Inc. dijo que gran parte del flujo de caja preimpuestos de la compañía se va en impuestos y aranceles, y su gasto de capital ha tenido que financiar deuda, lo que limita su capacidad de reinversión en la producción y las reservas. Moody’s prevé que Pemex continuará generando flujo de caja libre negativo en 2021 y necesitará más apoyo del Gobierno para satisfacer sus necesidades de financiamiento. Esto contrasta con la mayoría de sus pares en la industria, que han regresado a la rentabilidad a medida que han aumentado los precios del crudo.

Moody’s rebajó los bonos de Pemex a grado especulativo en abril del año pasado. El mismo mes, Fitch Ratings Ltd. rebajó aún más sus bonos en territorio especulativo. Pero los precios de los bonos de la compañía han subido en medio de una recuperación del mercado petrolero. En marzo, Pemex dijo que estaba trabajando con contratistas para optimizar los pagos, aunque no ha comentado sobre deudas con socios privados. Es poco probable que Pemex entre en default porque los inversionistas perciben la deuda como una extensión del soberano, y un default tendría grandes repercusiones para México, dijo Luis Maizel, cofundador de LM Capital Group en San Diego, que posee bonos de Pemex.

“No es sorprendente que Pemex se retrase en sus pagos a los socios porque su flujo de efectivo es muy limitado”, dijo Maizel. “Pero si me preguntan si creo que este es el comienzo de algo peor, la respuesta es no, porque continuarán bombeando y seguirán pagando a los inversionistas. El Gobierno no va a permitir que Pemex caiga en default”.

Pemex debía aproximadamente US$60 millones a Cheiron al 30 de abril por el proyecto petrolero onshore Cárdenas-Mora, uno de sus primeros acuerdos de explotación, en el que ambos socios tienen una participación del 50% y Cheiron es el operador. Las deudas incluyen dinero adeudado por crudo que Pemex ha vendido desde la empresa conjunta, así como gastos operativos e intereses devengados, con algunos pagos adeudados por más de un año, según documentos de la compañía.

Cheiron dice que está siendo excluido de licitaciones y oportunidades de negocios con Pemex, según documentos de la compañía. Ha tenido que pagar multas y sanciones al regulador mexicano porque Pemex no pagó regalías por sus proyectos conjuntos, y afirma que Cárdenas-Mora está en peligro financiero debido a la negligencia de Pemex, según documentos internos de Cheiron.

Producción privada

Si bien Pemex sigue siendo el actor predominante, con casi el 97% de la producción de petróleo en el país, las empresas privadas tienen hasta 111 contratos de exploración y producción de petróleo en México. AMEXHI, la asociación mexicana de empresas de hidrocarburos, estima que la producción de las empresas privadas en el país se quintuplicará para 2024.

Los retrasos en los pagos son el más reciente desafío para la incipiente industria petrolera privada en México, que es criticada cada vez más por el Gobierno de Andrés Manuel López Obrador. El presidente, conocido como AMLO, ha cumplido su misión de deshacer las reformas energéticas de 2013-2014 que abrieron a México a la inversión privada por primera vez en casi ocho décadas, y devolver gran parte del petróleo al Estado.

Una de sus primeras medidas desde que asumió la presidencia a fines de 2018 fue cancelar nuevas subastas petroleras y ‘farm-outs’ con Pemex. Las reconocidas rondas de ofertas habían atraído a los mayores perforadores del mundo, entre ellos Exxon Mobil Corp. y Royal Dutch Shell Plc.

La situación se suma a los “riesgos de asociarse con Pemex”, dijo Monaldi. Y tanto para Pemex como para México, “menos credibilidad significa acuerdos más costosos en el futuro”.

INFORMACIÓN/INFOBAE